Инвестиции: Путь к финансовой стабильности и приумножению капитала

Хотите, чтобы ваши деньги работали на вас? Узнайте все об **инвестициях**: от основ до прибыльных стратегий. Начните свой путь к финансовой свободе прямо сейчас!

Инвестиции – это краеугольный камень финансовой стабильности и достижения долгосрочных целей. Это не просто способ сохранить деньги, а мощный инструмент для их приумножения. Понимание основ инвестирования, различных видов активов и стратегий является ключом к созданию прочного финансового будущего. Эта статья предоставит исчерпывающую информацию о том, что такое инвестиции, какие существуют варианты и как правильно начать свой инвестиционный путь.

Основы инвестирования: Что нужно знать?

Инвестирование – это процесс размещения капитала с целью получения прибыли в будущем. Это может быть покупка акций, облигаций, недвижимости, драгоценных металлов или других активов, которые, как ожидается, вырастут в цене или принесут доход. Основная идея заключается в том, чтобы отказаться от потребления сегодня ради получения большей выгоды в будущем.

Ключевые понятия в инвестировании:

- Активы: Любое имущество, имеющее денежную стоимость, которое может быть преобразовано в деньги.

- Риск: Вероятность потери части или всей суммы инвестиций.

- Доходность: Прибыль, полученная от инвестиций, выраженная в процентах от первоначальной суммы.

- Диверсификация: Распределение инвестиций между различными активами для снижения риска.

- Ликвидность: Способность быстро и легко продать актив и получить деньги.

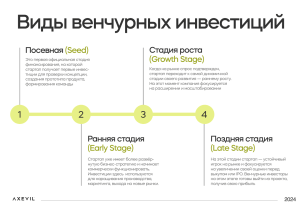

Виды инвестиций: Обзор основных вариантов

Существует множество различных видов инвестиций, каждый из которых имеет свои особенности, риски и потенциальную доходность. Выбор подходящего варианта зависит от ваших финансовых целей, толерантности к риску и временного горизонта.

1. Акции

Акции – это ценные бумаги, удостоверяющие право собственности на часть компании. Покупка акций означает, что вы становитесь совладельцем компании и имеете право на часть ее прибыли. Акции могут быть прибыльными, но также связаны с высоким риском, поскольку их стоимость может значительно колебаться в зависимости от состояния рынка и деятельности компании.

Преимущества инвестиций в акции:

- Высокая потенциальная доходность: Акции могут принести значительную прибыль в долгосрочной перспективе.

- Участие в росте компании: Вы получаете выгоду от успеха компании.

- Ликвидность: Акции легко купить и продать на бирже.

Недостатки инвестиций в акции:

- Высокий риск: Стоимость акций может значительно снизиться.

- Волатильность: Цены на акции могут сильно колебаться в краткосрочной перспективе.

- Необходимость анализа: Требуется проводить анализ компаний и рынка для принятия обоснованных решений.

2. Облигации

Облигации – это долговые ценные бумаги, которые выпускаются компаниями или правительствами для привлечения капитала. Покупая облигацию, вы фактически даете в долг эмитенту (компании или правительству) деньги, которые он обязуется вернуть с процентами в установленный срок. Облигации считаются менее рискованными, чем акции, но и их потенциальная доходность обычно ниже.

Преимущества инвестиций в облигации:

- Низкий риск: Облигации считаются более безопасными, чем акции.

- Стабильный доход: Вы получаете регулярные процентные выплаты.

- Диверсификация портфеля: Облигации могут снизить общий риск портфеля.

Недостатки инвестиций в облигации:

- Низкая доходность: Доходность облигаций обычно ниже, чем у акций.

- Риск инфляции: Инфляция может снизить реальную стоимость облигаций.

- Риск дефолта: Эмитент может не выполнить свои обязательства по выплате долга.

3. Недвижимость

Недвижимость – это земля и строения, расположенные на ней. Инвестиции в недвижимость могут быть прибыльными, поскольку недвижимость обычно дорожает со временем, а также может приносить доход от аренды. Однако инвестиции в недвижимость требуют значительного капитала и связаны с определенными рисками, такими как колебания цен на рынке недвижимости и затраты на обслуживание.

Преимущества инвестиций в недвижимость:

- Потенциал роста стоимости: Недвижимость обычно дорожает со временем.

- Доход от аренды: Вы можете получать доход от сдачи недвижимости в аренду.

- Материальный актив: Вы владеете физическим активом.

Недостатки инвестиций в недвижимость:

- Высокие затраты: Требуются значительные капиталовложения.

- Низкая ликвидность: Недвижимость сложно быстро продать.

- Затраты на обслуживание: Требуются затраты на ремонт и обслуживание.

4. Паевые инвестиционные фонды (ПИФы)

ПИФы – это коллективные инвестиционные инструменты, которые объединяют деньги многих инвесторов для покупки различных активов, таких как акции, облигации или недвижимость. Управление ПИФом осуществляется профессиональными управляющими, которые принимают решения о том, какие активы покупать и продавать. ПИФы предоставляют возможность диверсифицировать инвестиции и получить доступ к различным рынкам без необходимости самостоятельно выбирать отдельные активы.

Преимущества инвестиций в ПИФы:

- Диверсификация: Инвестиции распределяются между различными активами.

- Профессиональное управление: Управление осуществляют опытные специалисты.

- Доступность: Можно начать инвестировать с небольших сумм.

Недостатки инвестиций в ПИФы:

- Комиссии: Взимаются комиссии за управление фондом.

- Отсутствие контроля: Вы не можете самостоятельно выбирать отдельные активы.

- Риск убытков: Стоимость паев может снизиться.

5. Инвестиции в драгоценные металлы

Инвестиции в драгоценные металлы, такие как золото, серебро, платина и палладий, считаются защитным активом, который может сохранить свою стоимость во времена экономической нестабильности. Драгоценные металлы могут быть приобретены в виде слитков, монет, ювелирных изделий или через специализированные фонды.

Преимущества инвестиций в драгоценные металлы:

- Защита от инфляции: Стоимость драгоценных металлов обычно растет во времена инфляции.

- Защитный актив: Драгоценные металлы могут сохранить свою стоимость во времена экономической нестабильности.

- Диверсификация портфеля: Драгоценные металлы могут снизить общий риск портфеля.

Недостатки инвестиций в драгоценные металлы:

- Отсутствие дохода: Драгоценные металлы не приносят процентного дохода.

- Волатильность: Цены на драгоценные металлы могут сильно колебаться.

- Затраты на хранение: Требуются затраты на хранение физических драгоценных металлов.

Как начать инвестировать: Пошаговая инструкция

Начать инвестировать может показаться сложным, но на самом деле это достаточно просто, если следовать определенным шагам. Вот пошаговая инструкция, которая поможет вам начать свой инвестиционный путь:

Шаг 1: Определите свои финансовые цели

Первым шагом является определение ваших финансовых целей. Что вы хотите достичь с помощью инвестиций? Например, вы можете копить на пенсию, на покупку дома, на образование детей или на другие цели. Четкое определение целей поможет вам выбрать подходящие инвестиционные инструменты и стратегии.

Шаг 2: Оцените свою толерантность к риску

Толерантность к риску – это ваша способность переносить колебания стоимости инвестиций. Если вы не готовы к потерям, то вам следует выбирать более консервативные инвестиционные инструменты, такие как облигации или депозиты. Если вы готовы к более высоким рискам ради потенциально более высокой доходности, то вы можете рассмотреть акции или другие более рискованные активы.

Шаг 3: Разработайте инвестиционную стратегию

Инвестиционная стратегия – это план, который определяет, как вы будете достигать своих финансовых целей с помощью инвестиций. Стратегия должна учитывать ваши финансовые цели, толерантность к риску и временной горизонт. Например, если вы копите на пенсию, то вам может подойти долгосрочная стратегия с акцентом на акции, а если вам нужны деньги в ближайшем будущем, то вам следует выбирать более консервативные инструменты.

Шаг 4: Откройте брокерский счет

Для покупки акций, облигаций и других ценных бумаг вам потребуется открыть брокерский счет. Брокер – это посредник между вами и биржей, который позволяет вам покупать и продавать активы. При выборе брокера следует учитывать его комиссии, доступные инструменты и платформу.

Шаг 5: Начните инвестировать с небольших сумм

Не стоит начинать инвестировать с больших сумм, особенно если вы новичок. Начните с небольших сумм, которые вы можете позволить себе потерять, и постепенно увеличивайте свои инвестиции по мере приобретения опыта и знаний. Это позволит вам избежать серьезных потерь в случае неудачных инвестиций.

Шаг 6: Диверсифицируйте свои инвестиции

Диверсификация – это распределение инвестиций между различными активами для снижения риска. Не стоит вкладывать все деньги в один актив, поскольку это может привести к значительным потерям, если этот актив упадет в цене. Вместо этого распределите свои инвестиции между акциями, облигациями, недвижимостью и другими активами. Это позволит вам снизить общий риск портфеля и повысить вероятность достижения ваших финансовых целей.

Шаг 7: Регулярно пересматривайте свой портфель

Регулярно пересматривайте свой инвестиционный портфель, чтобы убедиться, что он соответствует вашим финансовым целям и толерантности к риску. Возможно, вам потребуется изменить свою стратегию или перераспределить активы в зависимости от изменений на рынке или в вашей личной ситуации. Например, если вы приблизились к пенсионному возрасту, то вам может потребоваться снизить долю акций в вашем портфеле и увеличить долю облигаций.

Стратегии инвестирования: Выбор подходящего подхода

Существует множество различных стратегий инвестирования, каждая из которых имеет свои особенности и подходит для разных инвесторов. Вот некоторые из наиболее популярных стратегий:

1. Долгосрочное инвестирование

Долгосрочное инвестирование – это стратегия, которая предполагает покупку активов и удержание их в течение длительного периода времени, обычно нескольких лет или десятилетий. Эта стратегия основана на предположении, что рынок акций будет расти в долгосрочной перспективе, и позволяет инвесторам получать прибыль от роста стоимости активов и дивидендов. Долгосрочное инвестирование подходит для инвесторов, которые имеют долгосрочные финансовые цели, такие как пенсия или образование детей, и готовы переносить колебания рынка в краткосрочной перспективе.

2. Активное управление

Активное управление – это стратегия, которая предполагает активное управление инвестиционным портфелем с целью получения прибыли, превышающей среднерыночную. Активные управляющие проводят анализ рынка и отдельных активов, чтобы выявлять возможности для покупки и продажи, и постоянно корректируют свой портфель в зависимости от изменений на рынке. Активное управление может быть прибыльным, но также связано с более высокими комиссиями и риском ошибок.

3. Пассивное инвестирование

Пассивное инвестирование – это стратегия, которая предполагает покупку и удержание активов, которые отслеживают определенный рыночный индекс, такой как S&P 500. Пассивные инвесторы не пытаются превзойти рынок, а просто стараются соответствовать его доходности. Пассивное инвестирование обычно связано с более низкими комиссиями и меньшим риском ошибок, чем активное управление.

4. Стоимостное инвестирование

Стоимостное инвестирование – это стратегия, которая предполагает покупку акций компаний, которые недооценены рынком. Стоимостные инвесторы ищут компании с сильными фундаментальными показателями, такими как высокая прибыльность и низкая задолженность, которые продаются по цене ниже их справедливой стоимости. Стоимостное инвестирование может быть прибыльным в долгосрочной перспективе, но требует тщательного анализа компаний и рынка.

5. Рост-инвестирование

Рост-инвестирование – это стратегия, которая предполагает покупку акций компаний, которые демонстрируют высокие темпы роста прибыли. Рост-инвесторы ищут компании с потенциалом для быстрого роста в будущем, даже если их текущая цена относительно высока. Рост-инвестирование может быть прибыльным, но также связано с высоким риском, поскольку рост компаний может замедлиться или прекратиться.

Распространенные ошибки при инвестировании и как их избежать

Инвестирование может быть прибыльным, но также связано с риском потерь. Многие инвесторы совершают ошибки, которые приводят к снижению доходности или даже к потере капитала. Вот некоторые из наиболее распространенных ошибок при инвестировании и как их избежать:

- Инвестирование без плана: Не стоит инвестировать без четкого плана и целей. Прежде чем начать инвестировать, определите свои финансовые цели, толерантность к риску и временной горизонт.

- Эмоциональные решения: Не принимайте инвестиционные решения на основе эмоций, таких как страх или жадность. Принимайте решения на основе анализа и рациональных расчетов.

- Погоня за прибылью: Не стоит гнаться за высокой прибылью, поскольку это часто связано с высоким риском. Сосредоточьтесь на долгосрочной доходности и диверсификации.

- Игнорирование комиссий: Комиссии могут значительно снизить доходность ваших инвестиций. Обращайте внимание на комиссии при выборе брокера и инвестиционных инструментов.

- Отсутствие диверсификации: Не стоит вкладывать все деньги в один актив. Диверсифицируйте свои инвестиции между различными активами для снижения риска.

- Недостаток знаний: Не инвестируйте в то, что вы не понимаете. Прежде чем инвестировать в какой-либо актив, изучите его особенности и риски.

- Недостаточный мониторинг: Регулярно пересматривайте свой инвестиционный портфель, чтобы убедиться, что он соответствует вашим финансовым целям и толерантности к риску.

Инвестирование требует времени, терпения и дисциплины. Избегайте распространенных ошибок и следуйте проверенным стратегиям, чтобы повысить вероятность достижения ваших финансовых целей.

Инвестиции требуют постоянного обучения и адаптации к изменяющимся рыночным условиям. Не бойтесь экспериментировать и пробовать новые стратегии, но всегда делайте это обдуманно и на основе анализа. И помните, что инвестирование – это долгосрочная игра, и успех приходит к тем, кто терпелив и настойчив.

Описание: Узнайте, что такое инвестиции, как их вкладывать правильно, какие существуют виды инвестиций и стратегии для достижения финансовой независимости.