Какой индикатор Форекс лучший

Ищешь лучшие Форекс индикаторы? Раскрой секреты прибыльной торговли! Открой для себя стратегии, которые работают, и забудь об убытках. Твой Грааль ждет!

В мире Форекс, где волатильность и неопределенность правят бал, поиск надежного индикатора является священным Граалем для трейдеров всех уровней. Выбор правильного инструмента может стать решающим фактором между прибылью и убытками. Но какой же индикатор можно назвать «лучшим»? Ответ на этот вопрос крайне субъективен и зависит от индивидуального стиля торговли, терпимости к риску и предпочтений в отношении сложности стратегии.

Понимание индикаторов Форекс

Индикаторы Форекс — это математические расчеты, основанные на исторических данных о цене и объеме, предназначенные для прогнозирования будущих движений цен. Они предоставляют трейдерам сигналы о потенциальных точках входа и выхода, а также помогают идентифицировать тренды и моменты разворота.

Основные типы индикаторов

Существует огромное количество различных индикаторов, которые можно классифицировать по нескольким основным типам:

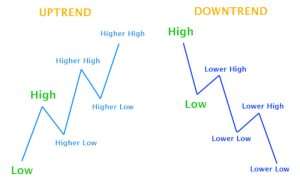

- Индикаторы тренда: Помогают определить направление тренда (восходящий, нисходящий или боковой) и его силу. Примеры: Moving Average (MA), Moving Average Convergence Divergence (MACD), Average Directional Index (ADX).

- Индикаторы импульса: Измеряют скорость изменения цены и помогают выявлять перекупленность и перепроданность актива. Примеры: Relative Strength Index (RSI), Stochastic Oscillator.

- Индикаторы волатильности: Оценивают степень колебаний цены и помогают определить размер стоп-лосса и тейк-профита. Примеры: Average True Range (ATR), Bollinger Bands.

- Индикаторы объема: Анализируют объем торгов для подтверждения трендов и выявления потенциальных разворотов. Примеры: On Balance Volume (OBV), Accumulation/Distribution Line.

Критерии выбора «лучшего» индикатора

Прежде чем углубиться в рассмотрение конкретных индикаторов, важно определить критерии, по которым мы будем оценивать их эффективность. «Лучший» индикатор должен соответствовать следующим требованиям:

- Надежность: Предоставлять точные и своевременные сигналы с минимальным количеством ложных срабатываний.

- Простота использования: Быть понятным и легким в применении, особенно для начинающих трейдеров.

- Адаптивность: Хорошо работать на различных таймфреймах и валютных парах.

- Сочетаемость: Легко интегрироваться с другими индикаторами и стратегиями.

- Подтвержденная результативность: Иметь положительную историю торговли (бэктестинг) и демонстрировать стабильную прибыльность.

Рассмотрение популярных индикаторов Форекс

Не существует универсального ответа на вопрос, какой индикатор является лучшим. Однако, некоторые индикаторы пользуются особой популярностью среди трейдеров благодаря своей надежности и эффективности. Рассмотрим некоторые из них:

Moving Average (MA)

Скользящая средняя (MA) – один из самых простых и широко используемых индикаторов. Она сглаживает ценовые колебания, показывая среднее значение цены за определенный период времени. Существуют различные типы скользящих средних, такие как Simple Moving Average (SMA), Exponential Moving Average (EMA) и Weighted Moving Average (WMA). EMA придает больше веса последним ценам, что делает ее более чувствительной к текущим изменениям рынка.

Применение MA:

- Определение тренда: Цена выше MA указывает на восходящий тренд, ниже MA – на нисходящий.

- Уровни поддержки и сопротивления: MA может выступать в качестве динамических уровней поддержки и сопротивления.

- Сигналы на покупку и продажу: Пересечение ценой MA может сигнализировать о смене тренда.

Moving Average Convergence Divergence (MACD)

MACD – это индикатор тренда и импульса, который показывает взаимосвязь между двумя скользящими средними цены. Он состоит из MACD-линии (разница между двумя EMA), сигнальной линии (EMA от MACD-линии) и гистограммы (разница между MACD-линией и сигнальной линией).

Применение MACD:

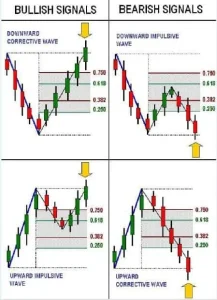

- Пересечение MACD-линии и сигнальной линии: Пересечение вверх – сигнал на покупку, пересечение вниз – сигнал на продажу.

- Дивергенция: Расхождение между ценой и MACD может указывать на ослабление тренда и потенциальный разворот.

- Перекупленность и перепроданность: Высокие значения MACD указывают на перекупленность, низкие значения – на перепроданность.

Relative Strength Index (RSI)

RSI – это индикатор импульса, который измеряет скорость и величину изменения цены. Он колеблется в диапазоне от 0 до 100. Значения выше 70 указывают на перекупленность, значения ниже 30 – на перепроданность.

Применение RSI:

- Перекупленность и перепроданность: Идентификация потенциальных точек разворота.

- Дивергенция: Расхождение между ценой и RSI может указывать на ослабление тренда.

- Подтверждение тренда: RSI может использоваться для подтверждения направления тренда.

Fibonacci Retracements

Уровни Фибоначчи – это инструмент технического анализа, основанный на последовательности чисел Фибоначчи. Они используются для определения потенциальных уровней поддержки и сопротивления на графике цены. Наиболее распространенные уровни Фибоначчи: 23.6%, 38.2%, 50%, 61.8% и 100%.

Применение Fibonacci Retracements:

- Определение уровней поддержки и сопротивления: Уровни Фибоначчи могут выступать в качестве уровней, от которых цена может отскочить или остановиться.

- Определение целей для тейк-профита: Уровни Фибоначчи могут использоваться для определения потенциальных целей для тейк-профита.

- Определение уровней для стоп-лосса: Уровни Фибоначчи могут использоваться для определения уровней для стоп-лосса.

Bollinger Bands

Полосы Боллинджера (Bollinger Bands) – это индикатор волатильности, состоящий из средней скользящей линии и двух полос, расположенных выше и ниже средней линии на расстоянии, равном стандартному отклонению цены. Полосы Боллинджера расширяются и сужаются в зависимости от волатильности рынка.

Применение Bollinger Bands:

- Определение волатильности: Широкие полосы указывают на высокую волатильность, узкие полосы – на низкую.

- Сигналы на покупку и продажу: Цена, касающаяся верхней полосы, может сигнализировать о перекупленности, цена, касающаяся нижней полосы, – о перепроданности.

- Пробой полос: Пробой верхней полосы может указывать на сильный восходящий тренд, пробой нижней полосы – на сильный нисходящий тренд.

Разработка собственной торговой стратегии

Выбор «лучшего» индикатора – это только первый шаг на пути к прибыльной торговле. Для достижения стабильных результатов необходимо разработать собственную торговую стратегию, которая будет учитывать ваши индивидуальные особенности и предпочтения.

Этапы разработки торговой стратегии

- Определение целей: Определите, чего вы хотите достичь с помощью торговли на Форекс.

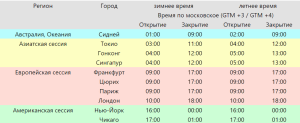

- Выбор рынка: Выберите валютные пары, которыми вы будете торговать.

- Выбор таймфрейма: Выберите таймфрейм, на котором вы будете анализировать рынок.

- Выбор индикаторов: Выберите индикаторы, которые вы будете использовать для генерации торговых сигналов.

- Определение правил входа и выхода: Определите конкретные условия, при которых вы будете входить и выходить из сделок.

- Управление капиталом: Определите, какой процент от вашего капитала вы будете рисковать в каждой сделке.

- Бэктестинг: Протестируйте свою стратегию на исторических данных, чтобы оценить ее прибыльность и надежность.

- Оптимизация: Оптимизируйте свою стратегию, чтобы улучшить ее результаты.

- Дисциплина: Строго следуйте своей стратегии и избегайте эмоциональных решений.

Важность бэктестинга и оптимизации

Бэктестинг – это процесс тестирования торговой стратегии на исторических данных. Он позволяет оценить прибыльность и надежность стратегии, а также выявить ее слабые места. Оптимизация – это процесс улучшения торговой стратегии путем изменения ее параметров. Бэктестинг и оптимизация являются важными этапами разработки торговой стратегии, которые помогают трейдерам повысить свои шансы на успех.

Риск-менеджмент: краеугольный камень прибыльной торговли

Даже самая прибыльная торговая стратегия может потерпеть крах, если не соблюдать правила риск-менеджмента. Риск-менеджмент – это набор правил и процедур, направленных на ограничение потенциальных убытков. Важные элементы риск-менеджмента включают в себя:

- Определение размера позиции: Размер позиции должен быть таким, чтобы потенциальный убыток в случае неудачной сделки не превышал определенный процент от вашего капитала (обычно 1-2%).

- Использование стоп-лоссов: Стоп-лосс – это ордер, который автоматически закрывает сделку, если цена достигает определенного уровня. Стоп-лоссы помогают ограничить потенциальные убытки.

- Использование тейк-профитов: Тейк-профит – это ордер, который автоматически закрывает сделку, когда цена достигает определенного уровня прибыли. Тейк-профиты помогают зафиксировать прибыль.

- Соотношение риска к прибыли: Старайтесь, чтобы соотношение риска к прибыли в каждой сделке было не менее 1:2. Это означает, что потенциальная прибыль должна быть как минимум в два раза больше потенциального убытка.

- Диверсификация: Не вкладывайте все свои деньги в одну валютную пару. Диверсификация помогает снизить общий риск портфеля.

Помните, что торговля на Форекс сопряжена с высоким риском. Не инвестируйте деньги, которые вы не можете позволить себе потерять. Всегда проводите собственное исследование и принимайте решения, основанные на вашем собственном анализе.

Выбор «лучшего индикатора для Форекс» – это индивидуальный процесс, требующий времени и усилий. Не существует волшебной формулы успеха. Экспериментируйте с различными индикаторами, разрабатывайте собственные торговые стратегии и всегда соблюдайте правила риск-менеджмента. Упорство, дисциплина и постоянное обучение – вот ключи к прибыльной торговле на Форекс. Помните, что знания сила, и правильное их применение, позволит вам достичь финансовых целей.

Описание: Узнайте, как выбрать и использовать *мой лучший индикатор для форекс* для увеличения прибыльности торговли. Советы и примеры популярных инструментов анализа.