Могу ли я оформить кредит на себя

Мечтаешь о кредите, но не уверен, одобрят ли? Узнай, как оценить свои шансы, улучшить кредитную историю и выбрать лучший вариант! *Кредит* станет реальностью!

Вопрос о том, могу ли я оформить кредит на себя, волнует многих людей, впервые сталкивающихся с финансовыми инструментами. Кредит – это не просто получение денег, это серьезное обязательство, требующее ответственного подхода. Прежде чем подавать заявку, необходимо тщательно оценить свои финансовые возможности и понять, соответствуете ли вы требованиям кредиторов. В этой статье мы подробно рассмотрим все аспекты, связанные с получением кредита, от оценки кредитной истории до выбора оптимального варианта.

Кредитная история: Ваш финансовый паспорт

Кредитная история – это своего рода финансовый паспорт, отражающий вашу платежную дисциплину. Она содержит информацию о всех ваших кредитах, займах, а также о том, насколько своевременно вы вносили платежи. Банки и другие финансовые учреждения используют кредитную историю для оценки вашей надежности как заемщика.

Что влияет на кредитную историю?

- Своевременные платежи: Регулярные и своевременные выплаты по кредитам и займам положительно сказываются на вашей кредитной истории.

- Просрочки платежей: Даже небольшие просрочки могут негативно повлиять на ваш кредитный рейтинг. Чем дольше просрочка, тем хуже последствия.

- Количество открытых кредитов: Большое количество открытых кредитных линий может свидетельствовать о вашей финансовой нестабильности, даже если вы своевременно вносите платежи.

- Кредитная нагрузка: Высокий уровень задолженности по отношению к вашему доходу может также негативно повлиять на вашу кредитную историю.

- Банкротство: Объявление о банкротстве оказывает самое негативное влияние на кредитную историю и может значительно затруднить получение кредита в будущем.

Как узнать свою кредитную историю?

В России каждый гражданин имеет право бесплатно один раз в год запросить свою кредитную историю в каждом из бюро кредитных историй. Существует несколько способов получить отчет о своей кредитной истории:

- Через сайт Центрального банка РФ: На сайте ЦБ РФ можно узнать, в каких бюро кредитных историй хранится ваша информация.

- Через сайт бюро кредитных историй: После определения бюро, в котором хранится ваша кредитная история, можно запросить отчет непосредственно на его сайте.

- Через портал Госуслуг: На портале Госуслуг также можно запросить информацию о бюро кредитных историй, в которых хранится ваша информация.

Как улучшить кредитную историю?

Если ваша кредитная история оставляет желать лучшего, не отчаивайтесь. Существуют способы ее улучшить:

- Оплачивайте все счета вовремя: Самый простой и эффективный способ улучшить кредитную историю – это своевременно вносить платежи по всем вашим кредитам и займам.

- Погасите просроченную задолженность: Если у вас есть просроченные платежи, постарайтесь как можно скорее их погасить.

- Ограничьте количество открытых кредитов: Закройте неиспользуемые кредитные карты и потребительские кредиты.

- Используйте кредитную карту ответственно: Не допускайте перерасхода лимита по кредитной карте и своевременно вносите минимальные платежи.

- Возьмите небольшой кредит и своевременно его погасите: Это поможет вам продемонстрировать свою платежную дисциплину.

Требования к заемщикам: Кто может получить кредит?

Банки предъявляют определенные требования к заемщикам, которые необходимо учитывать при подаче заявки на кредит. Эти требования направлены на снижение риска невозврата кредита.

Основные требования:

- Возраст: Большинство банков выдают кредиты лицам в возрасте от 18 до 70 лет.

- Гражданство: Как правило, для получения кредита необходимо иметь гражданство Российской Федерации.

- Постоянная регистрация: Наличие постоянной регистрации в регионе присутствия банка является обязательным условием.

- Трудоустройство: Банки требуют подтверждение постоянного трудоустройства и стабильного дохода.

- Кредитная история: Наличие положительной кредитной истории значительно повышает шансы на одобрение кредита.

Подтверждение дохода:

Для подтверждения дохода банки могут потребовать следующие документы:

- Справка 2-НДФЛ: Это самый распространенный способ подтверждения дохода.

- Справка по форме банка: Некоторые банки принимают справки о доходах, составленные по собственной форме.

- Выписка из зарплатного счета: Выписка из зарплатного счета может служить подтверждением дохода, если на него регулярно поступают выплаты от работодателя.

- Налоговая декларация (для ИП): Индивидуальные предприниматели могут подтвердить свой доход налоговой декларацией.

Виды кредитов: Какой выбрать?

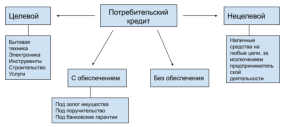

Существует множество видов кредитов, каждый из которых предназначен для решения определенных финансовых задач. Выбор оптимального вида кредита зависит от ваших потребностей и финансовых возможностей.

Потребительский кредит:

Потребительский кредит – это самый распространенный вид кредита, который можно использовать на любые цели: покупку товаров, оплату услуг, ремонт и т.д. Потребительские кредиты обычно выдаются на срок от нескольких месяцев до нескольких лет.

Автокредит:

Автокредит – это целевой кредит, предназначенный для покупки автомобиля. Автомобиль выступает в качестве залога по кредиту. Автокредиты обычно выдаются на срок от одного года до пяти лет.

Ипотека:

Ипотека – это кредит на покупку жилья. Жилье выступает в качестве залога по кредиту. Ипотечные кредиты обычно выдаются на длительный срок, от 10 до 30 лет.

Кредитная карта:

Кредитная карта – это удобный платежный инструмент, позволяющий совершать покупки в кредит. Кредитные карты имеют льготный период, в течение которого можно пользоваться деньгами банка без процентов.

Микрозаймы:

Микрозаймы – это небольшие кредиты, выдаваемые микрофинансовыми организациями (МФО) на короткий срок. Микрозаймы характеризуются высокими процентными ставками и жесткими условиями погашения.

Процентные ставки и комиссии: На что обратить внимание?

При выборе кредита необходимо обращать внимание не только на процентную ставку, но и на другие комиссии и платежи, которые могут увеличить общую стоимость кредита.

Виды процентных ставок:

- Фиксированная процентная ставка: Фиксированная процентная ставка остается неизменной на протяжении всего срока кредита.

- Плавающая процентная ставка: Плавающая процентная ставка может меняться в зависимости от рыночных условий.

Комиссии и платежи:

- Комиссия за выдачу кредита: Некоторые банки взимают комиссию за выдачу кредита.

- Комиссия за обслуживание кредита: Некоторые банки взимают комиссию за обслуживание кредитного счета.

- Страхование: Банки могут потребовать страхование жизни и здоровья заемщика, а также страхование залогового имущества (например, при ипотеке).

- Штрафы за просрочку платежей: В случае просрочки платежей банки взимают штрафы.

Как подать заявку на кредит: Пошаговая инструкция

Подача заявки на кредит – это ответственный процесс, требующий внимательности и точности. Следуйте нашей пошаговой инструкции, чтобы увеличить свои шансы на одобрение.

Шаг 1: Сбор документов:

Подготовьте все необходимые документы, такие как паспорт, справку о доходах, трудовую книжку и другие документы, которые может потребовать банк.

Шаг 2: Выбор банка:

Сравните предложения различных банков и выберите наиболее выгодные условия кредитования. Обратите внимание на процентные ставки, комиссии, срок кредита и другие параметры.

Шаг 3: Заполнение заявки:

Заполните заявку на кредит на сайте банка или в отделении банка. Внимательно проверьте все данные, чтобы избежать ошибок и неточностей.

Шаг 4: Подача заявки:

Подайте заявку на кредит в банк. Это можно сделать онлайн, по телефону или в отделении банка.

Шаг 5: Ожидание решения:

Дождитесь решения банка по вашей заявке. Рассмотрение заявки может занять от нескольких часов до нескольких дней.

Шаг 6: Получение кредита:

В случае одобрения заявки подпишите кредитный договор и получите деньги. Внимательно прочитайте кредитный договор перед подписанием, чтобы убедиться, что вы понимаете все условия кредитования.

Риски кредитования: Как избежать проблем?

Кредитование – это не только возможность получить деньги на необходимые нужды, но и определенные риски. Важно осознавать эти риски и принимать меры для их минимизации.

Основные риски:

- Невозможность погашения кредита: В случае потери работы или снижения дохода вы можете столкнуться с трудностями при погашении кредита.

- Увеличение процентных ставок: При плавающей процентной ставке процентные платежи по кредиту могут увеличиться, что приведет к увеличению общей стоимости кредита.

- Штрафы и пени за просрочку платежей: В случае просрочки платежей банки взимают штрафы и пени, что может значительно увеличить вашу задолженность.

- Испорченная кредитная история: Просрочки платежей и невыполнение обязательств по кредиту негативно сказываются на вашей кредитной истории, что может затруднить получение кредитов в будущем.

- Потеря залогового имущества: В случае невыплаты кредита банк может изъять залоговое имущество (например, автомобиль или квартиру).

Как избежать проблем:

- Оцените свои финансовые возможности: Прежде чем брать кредит, тщательно оцените свои финансовые возможности и убедитесь, что вы сможете своевременно вносить платежи по кредиту.

- Создайте финансовую подушку безопасности: Наличие финансовой подушки безопасности поможет вам справиться с временными финансовыми трудностями и избежать просрочек платежей по кредиту.

- Не берите кредиты на импульсивные покупки: Избегайте брать кредиты на необдуманные и импульсивные покупки.

- Внимательно читайте кредитный договор: Перед подписанием кредитного договора внимательно прочитайте все условия кредитования и убедитесь, что вы их понимаете.

- Обращайтесь за помощью к финансовым консультантам: Если у вас возникли вопросы или сомнения по поводу кредитования, обратитесь за помощью к финансовым консультантам.

Взвешенное решение о том, могу ли я оформить кредит на себя, зависит от многих факторов, включая кредитную историю, доход и финансовую стабильность. Важно помнить о рисках и тщательно планировать свои финансы. Ответственное использование кредитных средств поможет вам достичь ваших финансовых целей, не попадая в долговую яму. Тщательное изучение всех условий кредитного договора и сравнение предложений от разных банков – залог успешного кредитования. Помните, что финансовая грамотность – ваш лучший союзник в мире кредитов.

Описание: Узнайте, когда и как можно оформить кредит на себя. Подробное руководство по требованиям, видам кредитов и рискам кредитования.