Банки, выпускающие собственные карты: особенности, преимущества и недостатки

Узнайте, какие банки в России выпускают карты, не зависящие от Visa и Mastercard! Независимость, инновации и бонусы ждут вас!

В современном мире банковские карты стали неотъемлемой частью нашей жизни. Они упрощают финансовые операции, предоставляют удобство и безопасность при совершении покупок, а также открывают доступ к различным бонусам и привилегиям. Однако, не все банки выпускают свои собственные карты. Многие сотрудничают с международными платежными системами, такими как Visa и Mastercard, выпуская кобрендинговые продукты. В этой статье мы подробно рассмотрим банки, самостоятельно выпускающие собственные карты, их особенности, преимущества и недостатки, а также проанализируем перспективы развития данного направления.

Преимущества и Недостатки Собственных Банковских Карт

Выпуск собственных банковских карт предоставляет банкам ряд значительных преимуществ, но также сопряжен с определенными трудностями. Рассмотрим их подробнее.

Преимущества для Банков

- Контроль над инфраструктурой: Банк полностью контролирует все аспекты, связанные с выпуском и обслуживанием карт, включая технологическую платформу, безопасность и интеграцию с другими сервисами.

- Гибкость в разработке продуктов: Банк может создавать уникальные продукты, ориентированные на конкретные сегменты клиентов, и быстро адаптироваться к меняющимся потребностям рынка.

- Повышение лояльности клиентов: Собственные карты позволяют банку предлагать эксклюзивные бонусы и программы лояльности, привязанные к своим сервисам, что способствует удержанию клиентов.

- Снижение зависимости от платежных систем: Банк меньше зависит от политики и тарифов международных платежных систем, что позволяет ему более гибко управлять своими расходами.

- Возможность расширения функциональности: Банк может интегрировать в свои карты дополнительные функции, такие как транспортные приложения, программы лояльности сторонних компаний и другие сервисы.

Недостатки для Банков

- Высокие затраты на разработку и поддержку: Создание и поддержка собственной платежной системы требует значительных инвестиций в инфраструктуру, технологии и персонал.

- Ограниченная международная принимаемость: Собственные карты, как правило, принимаются только в сети банка или в партнерских организациях, что ограничивает их использование за пределами страны или региона.

- Необходимость соответствия стандартам безопасности: Банк несет полную ответственность за обеспечение безопасности транзакций по своим картам, что требует постоянного мониторинга и внедрения передовых технологий защиты.

- Трудности в привлечении клиентов: Банку необходимо убедить клиентов в надежности и удобстве использования своих карт, особенно если они привыкли к международным платежным системам.

- Риски, связанные с мошенничеством: Банк несет все риски, связанные с мошенническими операциями по своим картам, что требует разработки эффективных систем предотвращения и обнаружения мошенничества.

Примеры Банков, Выпускающих Собственные Карты

Несмотря на сложности, некоторые банки успешно выпускают и развивают собственные платежные системы. Рассмотрим несколько примеров:

Российская платежная система «Мир»

Платежная система «Мир» была создана в России в 2014 году после введения санкций против российских банков. Она является национальной платежной системой и призвана обеспечить независимость и безопасность финансовых операций внутри страны. Карты «Мир» принимаются к оплате во всех торгово-сервисных предприятиях, подключенных к системе, а также в банкоматах, поддерживающих карты «Мир». Система активно развивается, расширяя свою функциональность и партнерскую сеть.

Основные особенности карт «Мир»:

- Безопасность: Использование современных технологий защиты, включая чип и бесконтактную оплату.

- Государственная поддержка: Активное продвижение системы со стороны государства, включая обязательное использование карт «Мир» для получения социальных выплат и пенсий.

- Программы лояльности: Различные бонусы и скидки для держателей карт «Мир», предоставляемые банками-эмитентами и партнерами системы.

- Расширение функциональности: Интеграция с транспортными приложениями, программами лояльности и другими сервисами.

Китайская платежная система UnionPay

UnionPay – это китайская платежная система, основанная в 2002 году. Она является крупнейшей в мире по количеству выпущенных карт и объему транзакций. Карты UnionPay принимаются к оплате в большинстве стран мира, особенно в Азии и Европе. Система активно расширяет свое присутствие на международном рынке, конкурируя с Visa и Mastercard.

Основные особенности карт UnionPay:

- Широкое распространение в Китае: Практически все торгово-сервисные предприятия в Китае принимают карты UnionPay.

- Международная принимаемость: Карты принимаются к оплате во многих странах мира, особенно в Азии и Европе.

- Разнообразие типов карт: Предлагаются различные типы карт, включая дебетовые, кредитные и предоплаченные карты.

- Программы лояльности: Различные бонусы и скидки для держателей карт UnionPay, предоставляемые банками-эмитентами и партнерами системы.

Японская платежная система JCB

JCB – это японская платежная система, основанная в 1961 году. Она является одной из крупнейших в Японии и активно развивается на международном рынке. Карты JCB принимаются к оплате во многих странах мира, особенно в Азии и США. Система предлагает широкий спектр финансовых услуг, включая кредитные и дебетовые карты, а также программы лояльности.

Основные особенности карт JCB:

- Широкое распространение в Японии: Практически все торгово-сервисные предприятия в Японии принимают карты JCB.

- Международная принимаемость: Карты принимаются к оплате во многих странах мира, особенно в Азии и США.

- Высокий уровень безопасности: Использование современных технологий защиты, включая чип и бесконтактную оплату.

- Программы лояльности: Различные бонусы и скидки для держателей карт JCB, предоставляемые банками-эмитентами и партнерами системы.

Технологические Аспекты Выпуска Собственных Карт

Выпуск собственных банковских карт требует от банка значительных технологических усилий. Необходимо создать и поддерживать инфраструктуру, обеспечивающую выпуск, обслуживание и обработку транзакций по картам. Рассмотрим основные технологические аспекты.

Инфраструктура для Выпуска Карт

Для выпуска собственных карт банку необходимо создать или приобрести специализированное оборудование и программное обеспечение. Это включает в себя:

- Персонализационное оборудование: Оборудование для нанесения информации на карты, включая имя держателя, номер карты, срок действия и другие данные.

- Программное обеспечение для управления картами: Система для управления жизненным циклом карт, включая выпуск, активацию, блокировку и перевыпуск.

- Система обработки транзакций: Система для авторизации и обработки транзакций по картам, включая онлайн-транзакции и транзакции в торгово-сервисных предприятиях.

- Система безопасности: Система для защиты от мошенничества и обеспечения безопасности транзакций по картам.

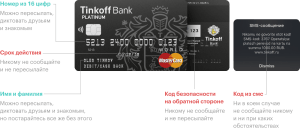

Технологии Безопасности

Безопасность является одним из важнейших аспектов выпуска собственных карт. Банк должен использовать современные технологии защиты, чтобы предотвратить мошеннические операции и защитить данные клиентов. К таким технологиям относятся:

- Чип-технология: Использование чипа на карте для защиты от подделок и несанкционированного доступа к данным.

- Бесконтактная оплата: Использование технологии NFC для бесконтактной оплаты, что упрощает процесс совершения покупок и повышает безопасность.

- Шифрование данных: Использование шифрования для защиты данных при передаче между картой, терминалом и банком.

- Системы мониторинга транзакций: Системы для мониторинга транзакций в режиме реального времени, чтобы выявлять и предотвращать мошеннические операции.

- Двухфакторная аутентификация: Использование двухфакторной аутентификации для подтверждения транзакций, например, с помощью SMS-кода или мобильного приложения.

Интеграция с Другими Сервисами

Для повышения удобства использования собственных карт банк может интегрировать их с другими своими сервисами, а также с сервисами сторонних компаний. Это может включать в себя:

- Мобильный банкинг: Интеграция карт с мобильным приложением банка для управления счетом, просмотра истории транзакций и совершения платежей.

- Программы лояльности: Интеграция карт с программами лояльности банка и партнеров для начисления бонусов и предоставления скидок.

- Транспортные приложения: Интеграция карт с транспортными приложениями для оплаты проезда в общественном транспорте.

- Электронные кошельки: Интеграция карт с электронными кошельками, такими как Apple Pay, Google Pay и Samsung Pay.

Будущее Банковских Карт, Выпускаемых Банками Самостоятельно

Будущее банковских карт, выпускаемых банками самостоятельно, выглядит многообещающим. Развитие технологий, растущая потребность в независимости от международных платежных систем и стремление банков к созданию уникальных продуктов – все это способствует развитию данного направления. Однако, для успешного развития собственных платежных систем банкам необходимо уделять особое внимание безопасности, удобству использования и расширению партнерской сети.

Развитие Технологий

Развитие технологий играет ключевую роль в развитии банковских карт, выпускаемых банками самостоятельно. Появление новых технологий, таких как блокчейн и искусственный интеллект, открывает новые возможности для повышения безопасности, эффективности и удобства использования карт.

- Блокчейн: Использование блокчейна для повышения прозрачности и безопасности транзакций по картам.

- Искусственный интеллект: Использование искусственного интеллекта для выявления и предотвращения мошеннических операций, а также для персонализации предложений для клиентов.

- Биометрическая аутентификация: Использование биометрических данных для аутентификации транзакций, например, с помощью отпечатка пальца или распознавания лица.

Тенденции Рынка

На рынке банковских карт наблюдается несколько ключевых тенденций, которые будут влиять на развитие собственных платежных систем банков:

- Рост популярности бесконтактных платежей: Все больше людей предпочитают использовать бесконтактные платежи, что требует от банков внедрения соответствующих технологий.

- Увеличение числа онлайн-транзакций: Рост онлайн-торговли приводит к увеличению числа онлайн-транзакций по картам, что требует от банков обеспечения безопасности и удобства онлайн-платежей.

- Персонализация предложений: Клиенты ожидают от банков персонализированных предложений, что требует от банков использования данных о клиентах для создания индивидуальных программ лояльности и скидок.

Перспективы Развития

Перспективы развития банковских карт, выпускаемых банками самостоятельно, выглядят оптимистично. Ожидается, что в ближайшие годы все больше банков будут выпускать собственные карты, особенно в странах, стремящихся к финансовой независимости и развитию национальной экономики. Однако, для успешного развития собственных платежных систем банкам необходимо уделять особое внимание безопасности, удобству использования и расширению партнерской сети.

Описание: Обзор банков, выпускающих свои карты, с анализом преимуществ, недостатков и перспектив развития карточных продуктов выпускаемых банками.